Aumenta el trading de opciones que apuestan a la volatilidad de ether antes de la fusión

Algunos traders consideran que realizar apuestas direccionales con o sin cobertura sobre el precio de un activo es la estrategia más atractiva en los mercados financieros. Y quienes negocian ether (ETH) han estado haciendo exactamente eso antes de la inminente fusión —conocida en inglés como merge— de Ethereum, la blockchain matriz de esa criptomoneda.

Read this article in English.

Las instituciones parecen estar adoptando una estrategia de trading de opciones llamada strangle largo —también llamado cuna corta, en español—, el cual es indiferente a la dirección en la que se mueve la criptomoneda y, en cambio, apunta a obtener ganancias del grado de turbulencia o volatilidad de precios.

Sigue a CoinDesk en Español en Twitter.

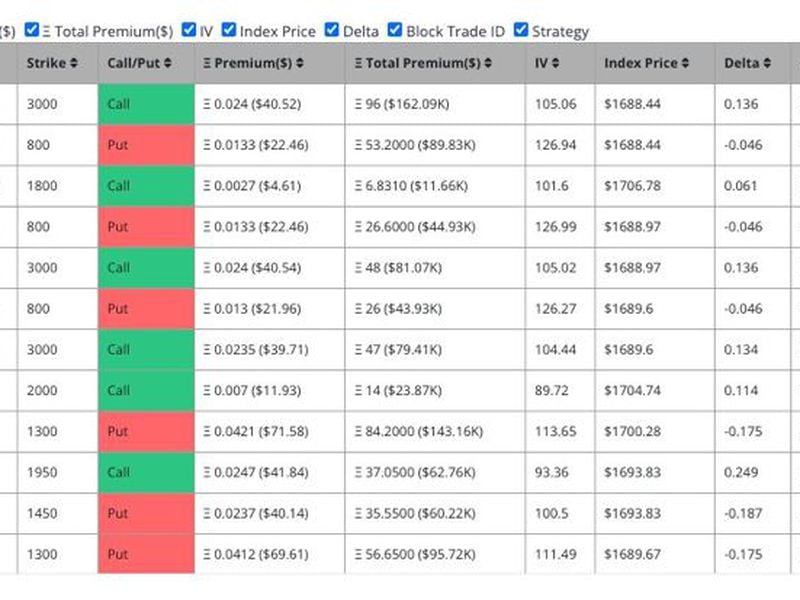

“Los traders de bloques también han comenzado a apostar por un aumento de la volatilidad en ether”, dijo Griffin Ardern, un trader de volatilidad en Blofin, una firma de gestión de activos cripto, y llamó la atención sobre las grandes operaciones de strangles que se registraron en el exchange de opciones cripto Deribit en las últimas 24 horas.

Un strangle largo implica comprar opciones de compra y venta con vencimientos similares. Comprar una opción de compra —o el derecho a comprar el activo subyacente a un precio preestablecido— es similar a comprar un seguro contra movimientos alcistas pagando una prima por adelantado a quien venda la opción. Comprar una opción de venta —o el derecho a vender el activo a un precio predeterminado— es similar a comprar protección contra caídas de precios. La compra de cualquiera de las dos opciones se utiliza como protección contra la volatilidad.

La estrategia genera ganancias cuando el precio del activo oscila lo suficiente en cualquier dirección para hacer la compra o la venta más valiosa que la prima total pagada para comprar ambas opciones. La estrategia genera pérdidas cuando el activo cambia poco, lo que reduce la demanda y los precios de las opciones.

Según Arden, el aumento en las transacciones en bloque muestra un creciente interés en el strangle largo, apuntando a la confianza entre los traders sofisticados de que la volatilidad está a punto de explotar.

El interés en el trading de volatilidad también apunta a la madurez del mercado y una afluencia de traders sofisticados a la industria. Las transacciones en bloque son transacciones grandes realizadas por instituciones que generalmente se dividen en órdenes más pequeñas y se ejecutan a través de diferentes corredores o de forma extrabursátil para garantizar un impacto mínimo en los precios.

“Están dispuestos a pagar costos relativamente más altos para obtener posibles rendimientos altos”, dijo Arden.

Los traders en bloque han establecido strangles en las opciones con vencimientos los días 9 y 30 de septiembre, y 28 de octubre. Las opciones que vencen el 30 de septiembre y el 28 de octubre capturarán la actividad del mercado anterior y posterior a la fusión.

El primero de la tabla tiene al operador en largo con 4000 contratos a $3000 de precio de compra (strike call) y 4000 contratos a $800 de precio de venta (strike put), ambos con vencimiento el 28 de octubre.

La estrategia generará dinero si ether se liquida mucho más allá del rango de $800-$3.000 el 28 de octubre, haciendo que la compra o venta sea más valiosa que el costo inicial por contrato de $62,98. Esa cifra se obtiene sumando la prima pagada por un contrato de opción de compra ($40,52) y un contrato de opción de venta ($22,46). La prima total pagada por la compra de los 4000 contratos de compra y venta es de $251.920. El cálculo se basa en las cifras mencionadas en el cuadro anterior.

La prima completa pagada se perderá si ether se establece dentro de ese rango el 28 de octubre, suponiendo que el comprador mantenga la posición hasta la fecha de liquidación. Sin embargo, los traders suelen liquidar posiciones antes del vencimiento, según las condiciones del mercado.

Por ejemplo, suponiendo que antes o inmediatamente después de la fusión hay una explosión de volatilidad lo suficientemente grande como para hacer que la compra o la venta sean más valiosas que el costo total. En ese caso, el trader puede liquidar posiciones y embolsar la diferencia. Si resulta que la fusión no genera volatilidad, los precios de las opciones bajarán y el trading puede reducir las pérdidas al cuadrar inmediatamente el strangle largo.

Es bastante claro: el trading de volatilidad es complicado a pesar de que al principio parece más fácil que el trading direccional. Requiere una gestión activa de las posiciones y un profundo conocimiento de los llamados factores griegos (delta, gamma, theta, vega y rho) que afectan los precios de las opciones.

Es por eso que el trading no direccional es más adecuado para traders sofisticados o instituciones con una amplia oferta de experiencia y capital.

Este artículo fue traducido por Marina Lammertyn.